2022年は年初の115.0円から10月の高値151.9円まで33%上昇、12/30終値は131.1円まで戻しましたが年間16%上昇しました。

2023年は130.9円から始まり、11月13日の高値151.9円まで上昇後、11月17日時点で149.6円まで戻していますが年間14%上昇しています。

ここから円高が進む場合、月足チャートはダブルトップを形成しますが、それでも、以下の理由からファンダメンタル的には日本の金融政策が更なる円安進行を招くと考えています。

円安が続く理由

要因1:日銀国債引受で円の価値は薄まる

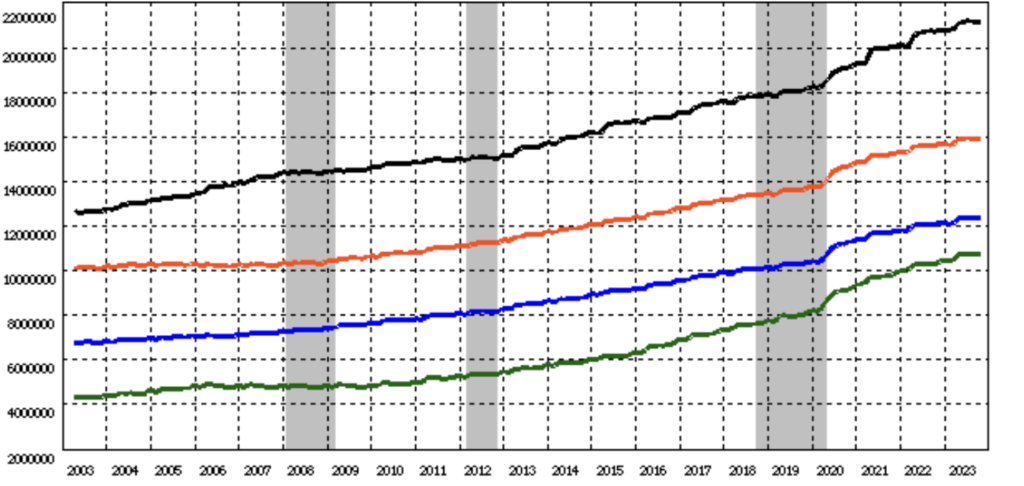

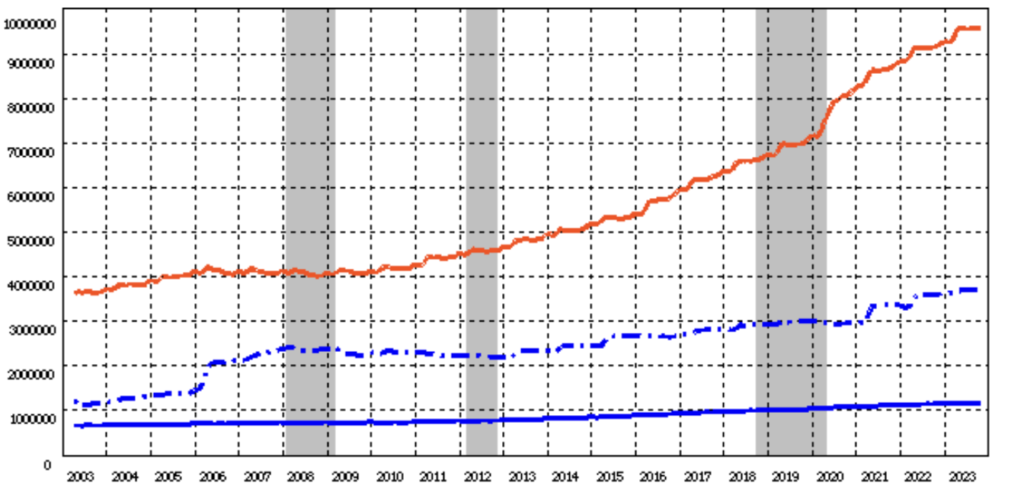

世の中の円の量(マネーストック)は過去20年間増加し続けています。

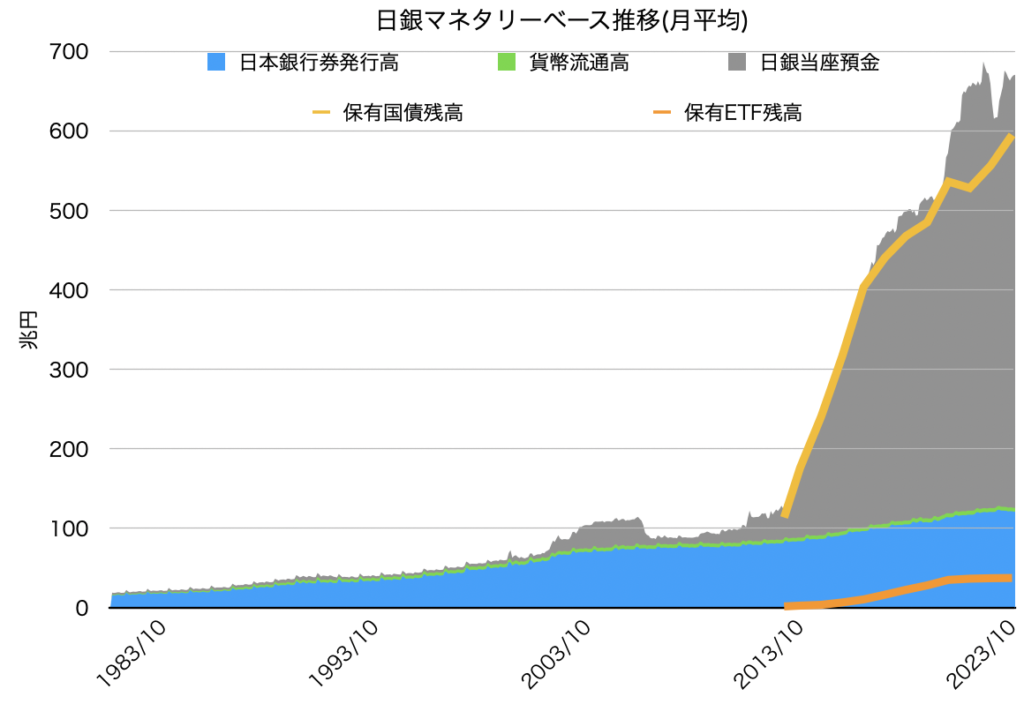

マネーストックに影響するのが、日銀が世の中に供給する円の量(マネタリーベース)です。

現役世代が高率の社会保険料を負担していてもなお社会保障を賄いきれません。不足分は赤字国債で補っています。2023年予算114兆円を賄うため税収69兆円では足りず、36兆円の新規国債発行が発行されています。

国債の累積残高は1,068兆円、地方債と社会保障基金の債務を加えるとGDPの2.5年分相当です。うち、596兆円を日銀が保有しており、23年8月末の日銀資産総額748兆円の70%を占めます。

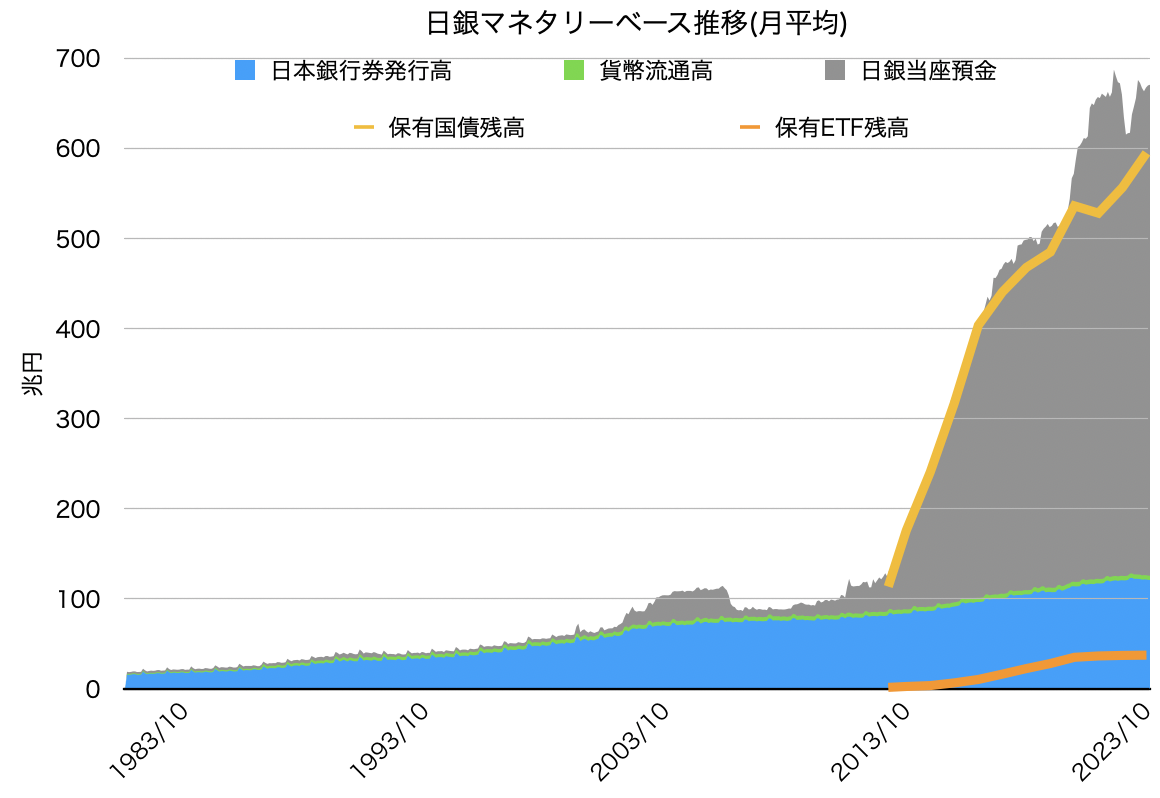

日銀はその保有国債を裏付けに円を発行する形となっています。日本銀行券と貨幣が126兆円、日銀当座預金が548兆円、マネタリーベースと呼ばれる合計額は直近で674兆円です。

以下のグラフから、2013年以降、保有国債とともに日銀当座預金が急増していることがわかります。

国債残高、ETF残高は営業毎旬報告の2013年以降毎年10月末時点の残高を線で結んだもの

直近の日銀当座預金548兆円のうち大手銀行からの預金が190兆円です。逆に大手銀行のBSの「現金預け金」はMUFGが106兆円、SMBCが76兆円、みずほが61兆円でその大半が日銀当座預金にあると考えられます。

つまり家計・企業の預金を銀行が日銀に貸している形です。家計や企業が預金を引き出すと日銀当座預金から引き出すことにつながります。その裏付けとなる日銀の資産は保有国債です。

国債価格の下落は、日銀の資産価値の下落であり、資産を裏付けにしている円や銀行預金の信用も下落します。他の保有者である金融機関のBSも毀損します。政府の利払も増え更なる国債発行が必要です。

国債の価格下落による経済の混乱を防ぐため日銀が買い支えています。日銀が国債を買うと世の中の円(マネーストック)が増えます。

日本円以外の財産・サービスの量がそのままで、日本円の量だけが増えれば、日本円の価値は薄まります。

以下の通り、マネーストック増加分の大半は預金に残っています。

預金のままであれば、あるいは円の価値下落は緩やかかもしれませんが、預金が消費や投資に回ると、物やサービスに対する価値は相対的に下落し円安・インフレが進みます。

政治は緊縮財政と増税による財政健全化より既得権者の「もらえるならもらわないと損」との欲を優先しつつ確信犯的にインフレで累積債務の実質的価値を減らそうとしているようにも見えます。

いずれにしても、赤字国債を日銀が買い続ける限り、円の供給は増え続けます。構造的に円安が続くと考えられます。

要因2:円を売り外貨を買う動き

欧米など日本以外の主要国が利上げして通貨を守ろうとする中、日本だけ円を低金利で保っています。低金利で円を借り、高金利通貨に変える動きが円安を助長すると考えられます。

また円の価値が減るなら円資産を外貨建資産に変えることが合理的な選択肢です。日本の個人金融資産の大半を占める円建の銀行預金が外貨建商品に向かう場合も円安の一因となります。

三つのシナリオ

楽観的:円高回帰

もしも、予想が外れ、日本の輸出品・サービスが外貨建ての高価格でも競争力を保って外貨を獲得、国内では強い政治リーダーが財政健全化を成し遂げた場合は円高になることでしょう。

高い円で豊かな消費生活を楽しめるので、資産保全を心配する必要はなくなります。

そうなる可能性は低そうです。

現実的:穏やかな円安でジリ貧生活へ

社会保障給付を減らせない場合は、円安とインフレを穏やかに進むことによって、いずれ社会保障給付の伸びより、賃金と税収の伸びが大きくなることができれば、財政が均衡した段階で円安は止まると期待できます。

例えば、円の価値が半減して1ドル300円となり、歳出が114兆円から2倍の228兆円に増えるうちに、民間の稼ぐ力が増え税収は69兆円から3倍に増やすことができれば国債発行は減らせます。

それまでの消費生活はジリ貧で、我慢を強いられるでしょうが、いずれ円安が止まった段階で好転することでしょう。

悲観的:ハードな円安で資本移動規制へ

仮に、国債発行が急拡大する場合は、加速度的なインフレと日本円の暴落が起きる可能性もあります。

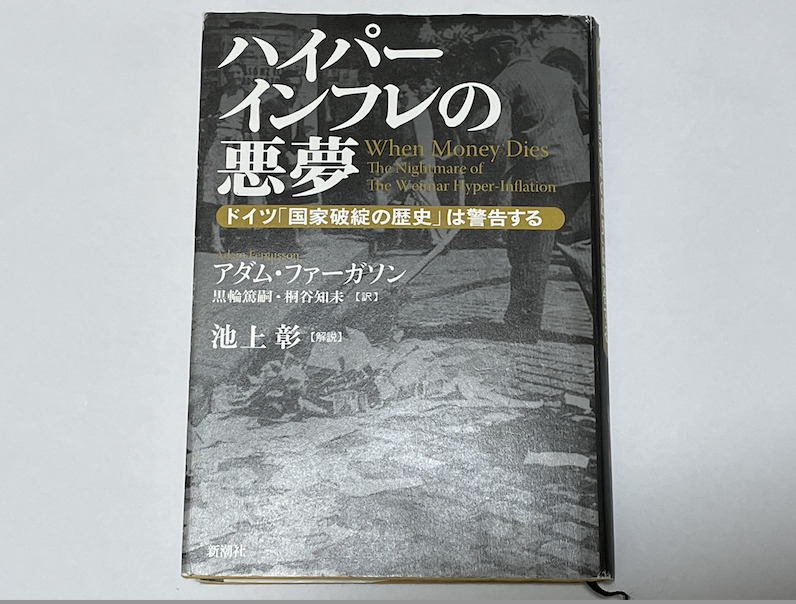

具体的にイメージするための参考になるのが「ハイパーインフレの悪夢」(アダム・ファーガソン著、新潮社、原題”When Money Dies”)です。

ドイツが第一次大戦の莫大な賠償金を国債で賄おうとしてマルクの暴落を招き、社会秩序が失われていく様子を駐ドイツ英国領事の記録を元にまとめたノンフィクションです。

当初は穏やかなインフレで、証券市場も活性化、消費も旺盛になり、海外からも買い出しの観光客が多く訪れ、不動産価格も高騰します。

物価上昇は続くものの金融当局は通貨を供給し続け、インフレを加速させます。賃上げは物価上昇に追いつきません。

農民や肉体労働者など実質的な価値を提供できる人は何とか暮らせたようですが、特に、ホワイトカラーの会社員・公務員や年金生活者は困窮の極みで社会がすさんでいきます。

やがて社会の分断が第二次大戦の素地を作りました。第二次大戦後に新しいマルクを作ることで、ようやく社会・経済が秩序を取り戻しました。

読んでいて、空恐ろしくなる本です。今の日本は、当時のドイツと違い、海外への賠償金ではなく、国民への債務を払おうとしているので秩序だったインフレが行われるものと期待したいです。

それでも災害・紛争等で生産・調達に支障が起き、皆が急いで円を手放そうとする場合などはハイパーインフレーション(P. Caganの定義で月50%、年間13,000%)の可能性もあります。

一時的に円が無価値となり、外貨が流通するような事態となりえます。そのような事態に至る前の緊急対応として挙げられるのが”資本移動規制”です。

日本総研の河村小百合先生の資料や記事を参照すると銀行預金引き出し額の制限や外貨両替の制限が考えられそうです。

通貨がなくなる混乱に比べれば、まだ現実的な解決策かもしれませんが、私たちが必死で築いた資産を自由に処分できなくなりますので起こって欲しくない事態です。

資産保全のために行うこと

まず、日本円以外に投資することは個人で身を守るための一歩だと考えます。

日本円の価値が下がる場合、相対的に外貨建資産、国内株、不動産、貴金属や仮想通貨の価値が上がります。併せて円建ての債権・債務の価値は下がりますので、円建てで低利の借金をすることが合理的だと考えます。

個人的に以下の資産を保有したいです。

- 外貨を獲得できる海外売上比率の高い輸出メーカー

- 格付けの高い短期債権で運用し5%近い配当を持つドル建MMF

- 現在安くて、元本保証もある米国債

米国株は順調に値上がりしてきましたが、引き締めと景気減速により下落する可能性が考えられるので、個人的には欲しい銘柄を選んで監視をします。

そして、資本移動規制による資産凍結の可能性も念頭においておきます。現物資産の確保や、日本で使用可能なデビットカードを備えた海外の銀行口座を持つことなどが考えられます。

最悪の場合、極度のインフレと資本移動規制により、社会秩序の悪化や物資欠乏が起こり、国内での生活が持続不能になる場合は海外に職住の機会を設けることも考えざるを得ないかもしれません。

いずれにしても、円の価値下落に備えた資産配分を考えたい局面です。楽観シナリオに近づくことを祈りながら、現実的には今後は安泰ではないと覚悟し、賢く・我慢強くいることが必要になりそうです。

コメント